Wonen in het ene land en werken in het andere, heeft als gevolg dat in beide landen aangifte gedaan moet worden. Dit lijkt een nadeel, maar… Het gevolg is juist het tegenovergestelde! Door in beide landen aangifte te doen geniet je de voordeligste heffing tussen beide. Benieuwd hoe dit gaat? Bekijk het hier!

Compensatieregeling – altijd de voordeligste situatie

Wanneer iemand in Belgie werkt, wordt er ook Belgische belasting (loonheffing) ingehouden door de werkgever in Belgie. Ook moet er aangifte gedaan worden over dit inkomen in Belgie, via de aangifte Belgisch Niet Inwoner (BNI) als die persoon in Nederland woont, óf de aangifte PersonenBelasting (PB) als die persoon in Belgie woont.

Zie ook ‘Migratie’ voor meer informatie over de type aangiften.

Daarnaast moet iemand die woont in Nederland, ook aangifte doen in Nederland. Maar.. het inkomen wat in Belgie al belast is, maar niet nog eens belast worden. Dit is o.a. geregeld in het Besluit Voorkoming Dubbele Belasting. Daarom hebben Belgie en Nederland een belastingverdrag waarin alle regels staan om dit te voorkomen en goed te regelen.

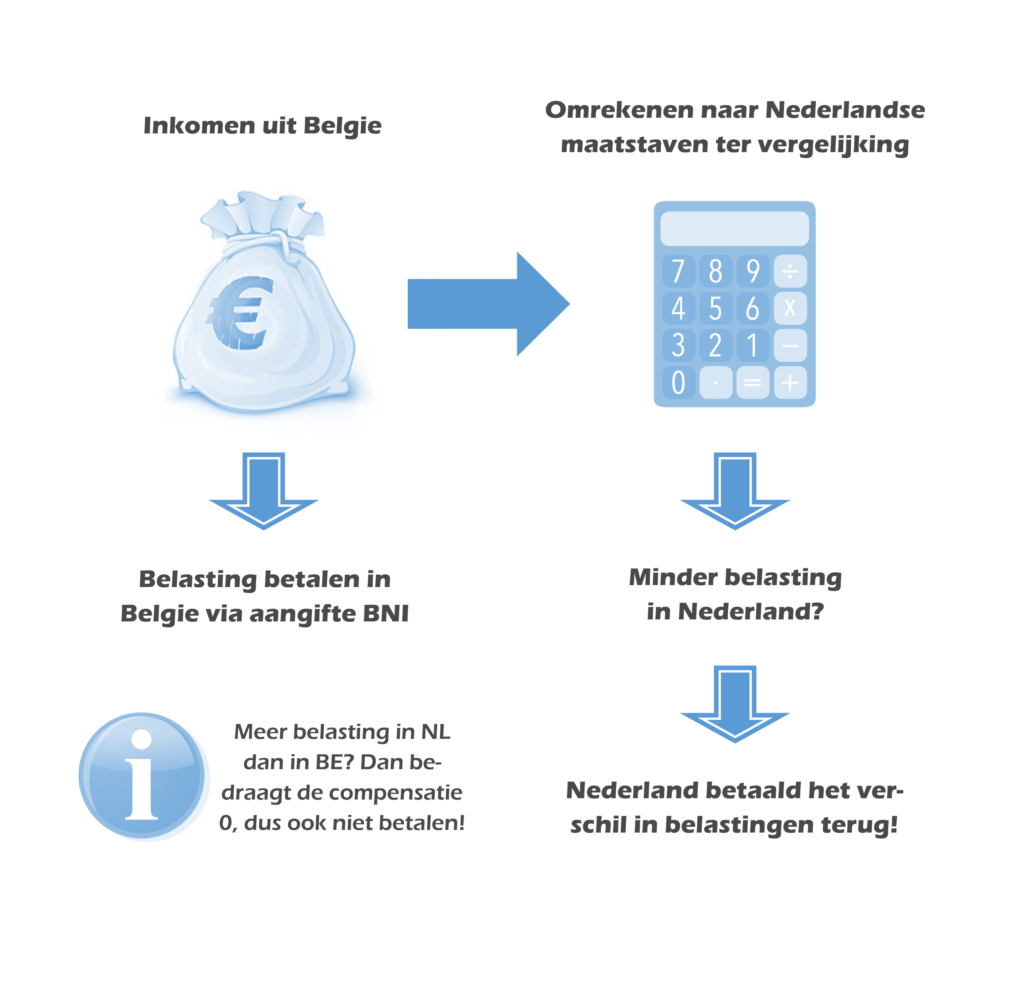

De belangrijkste regel voor grensarbeiders is de compensatieregeling. De afbeelding bovenaan laat kort zien hoe deze werkt voor grensarbeiders die wonen in Nederland, maar werken in Belgie. Voor grensarbeiders die in Nederland werken, maar wonen in Belgie, werkt deze regeling de andere kant op, en nét een beetje anders. Het idee blijft hetzelfde: het inkomen wordt maar één keer belast en je geniet als grensarbeider altijd de hoogste aftrekposten.

Grote verschillen – eigen woning

In welke gevallen zien we in de praktijk dan dat er veel compensatie is – oftewel veel belasting terugbetaald wordt óf juist weinig betaald hoeft te worden – vanuit Nederland? En wanneer juist niet?

Laten we beginnen met de positieve gevallen: Nederland kent hoge aftrekposten bij de aankoop van een eigen woning (koopwoning). Daarnaast is in Nederland ook nog altijd de hypotheekrente die ieder jaar betaald wordt aftrekbaar in de aangifte.

Dit laatste is in Belgie voor een nieuwe hypotheek niet meer het geval. Ook kent Belgie niet dezelfde hoge aftrekposten zoals in Nederland bij het aankopen van een woning.

We zien geregeld dat bij het kopen van een nieuwe woning in Nederland – en dus vaak ook het migratiejaar – er een leuke compensatie volgt uit de Nederlandse aangifte. En dat is natuurlijk mooi verdiend!

Grote verschillen – bijtelling auto

Een ander groot verschil zien we bij het rijden van een auto van de zaak, waarbij ook meer dan 500 km per jaar privé met de wagen gereden wordt.

Belgische werkgevers vragen hier vaak een compensatie voor, meestal als ‘voordelen alle aard’ aangeduidt.

Nederland rekent met een percentage (meestal 22%) van de nieuwprijs van de auto. Hierdoor is het inkomen naar Nederlandse maatstaven dus vaak véél hoger dan de Belgische. Gevolg is dat Nederland dan ook meer belasting zou heffen over dit inkomen.

Door de compensatieregeling, wordt er géén extra belasting geheven in Nederland, de compensatie wordt 0. Oef, dat is fijn! Maar.. dus ook géén geld terug uit Nederland vaak in deze situatie voor wanneer je woont in Nederland, maar werkt in Belgie.